摘 要

镍是重要的工业金属,广泛运用于钢铁工业、机械工业、建筑业和化学工业。中国镍的已探明可采储量仅为250万吨,占全球储量的3.2%,属于战略稀缺资源,对外依存度很高。

近年来,由于镍价的持续低迷,全球主要镍生产企业不断关停高成本矿山的生产,加上印度尼西亚政府对镍矿出口配额的限制和菲律宾对镍矿环保限令等原因,全球镍供需平衡由供给过剩向供给不足转换,未来一段时间,镍矿供应都将存在缺口。由于中国钢铁工业自2016年以来的恢复,中国不锈钢生产带动全球不锈钢行业的复苏进程,对镍金属的需求呈上升趋势。除此之外,未来新能源汽车领域对动力电池和三元材料需求将助推镍价在今后较长时间持续上行。

未来5年内,镍价的行情或跟随全球钢铁行业的变化曲线发展,进入慢牛行情,镍行业未来发展的总体势头看好,2020年前后价格或将突破全球13000美元/吨的平均成本线并上行至14500美元/吨附近。

1、全球镍矿资源分布与生产情况

从镍矿资源分布上看,全球镍矿生产国相对集中。根据美国国家地质局最新统计数据,2016年全球镍矿产量总计225万吨,较2015年略降1.32%。其中,菲律宾的镍矿产量为50万吨,位居第一位;俄罗斯、加拿大、澳大利亚和新喀里多尼亚分列二至五位。这5个国家的镍矿产量合计占全球当年产量的近三分之二。

表1 全球主要镍矿生产国2016年产量统计 单位:万吨

数据来源:USGS

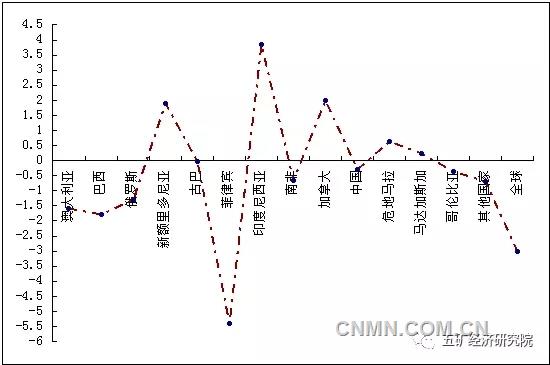

从2016年全球镍矿主产国产量变化上看,镍矿产量在菲律宾和印度尼西亚两国间此消彼长。两国2015年、2016年的产量分别为68.4万吨和66.85万吨,分别占全球当年产量的30%和29.7%。而两国镍矿产量变化量占据全球产量变化总量的近52%。2016年菲律宾环保政策导致全球产量小幅减少1.32%,至年产量225万吨。

图12016年全球主要原生镍生产国产量变动分析 单位:万吨

数据来源:USGS数据、五矿经济研究院计算整理

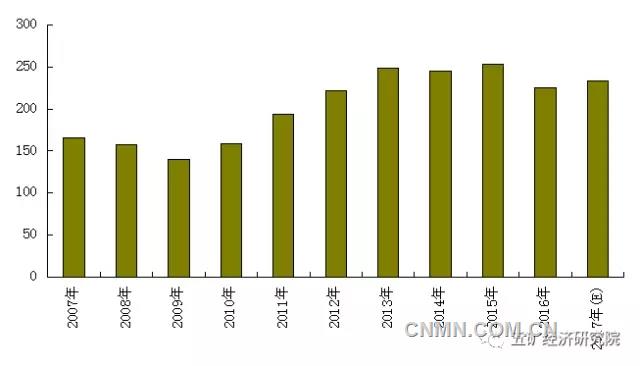

2017年上半年,由于镍价的小幅恢复,全球镍矿开工率上升,镍矿的供应弹性较大。总体看,按2017年上半年原生镍供应量计算,全球镍矿供给或可增长4%左右,至234万吨。但下半年,受菲律宾、印尼两国不可预见的政策因素,供给有望出现短期的短缺。

图2 2007-2017年全球镍产量统计 单位:万吨

数据来源:五矿经济研究院

2、中国原生镍生产情况

据安泰科统计数据显示,2016年我国原生镍产量为61万吨,同比减少2%,其中镍生铁产量为37.5万吨(根据中国铁合金网的统计数据为44.1万吨,差值在于镍金属量的换算系数的取值大小),电解镍产量17万吨,通用镍产量2.9万吨,镍盐产量3.5万吨。

电解镍方面,全年产量17.7万吨,同比减少5%。其中金川集团产量约为15万吨,占比84%,产量比2015年减少约0.3万吨。截至2016年底,电解镍生产企业有金川、新鑫矿业、广西银亿、烟台凯实、浙江华友及天津茂联等6家,其他厂家由于成本原因仍处于停产状态。

3、中国镍生铁生产情况

根据《中国铁合金在线》网站统计,2016年我国镍生铁产量44.1万吨,其中高镍生铁产量28万吨,低镍生铁产量9万吨,同比增加约42%;而中镍生铁在低镍生铁和高镍生铁市场不同诉求的压力下,生产厂商所剩无几。

受印尼高品位镍矿的禁止出口,高品位镍矿供应减少以及中国国内自2016年7月份开始的环保督察使得镍生铁主产地大部分企业停产或转移。在内蒙和辽宁等地,市场竞争能力差或生产成本偏高的镍生铁企业减产或退出,受以上因素影响,2017年中国镍生铁产量将较2016年小幅下滑11%左右,至39万吨水平。由于中国镍生铁产量的下降,2017年的镍供需平衡仍将以供应缺口形式存在。

4、中国再生(回收)镍资源概述

再生镍,又称为废镍,主要来自不锈钢、超耐热合金或蓄电池等含镍废料,主要来源是不锈钢加工过程产生的“新废料”和不锈钢报废后产生的“旧废料”。由于镍与其他金属并存于合金中,故很少能以纯金属形式回收。市场价格显示,镍废料(以镍含量计)价格可达到原生镍的价格的90%左右且回收成本相对原生镍的生产成本可节约5%-10%。

目前欧美发达国家的再生镍产业发展较为迅速。据不完全统计,欧洲每年消费的镍金属总量中有35%-45%为再生镍,而美国的比例则在40%-50%左右。

再生镍行业在我国的发展,相比欧美发达国家还是比较落后的。有数据显示,目前中国国内高温合金、电镀、电池、再生铜电解等行业废镍料年产生量已超过5万吨以上镍金属量,但中国国内的废镍回收量却相对较小。据有色金属市场调查结果显示,在镍价高峰期间,除高温合金、电镀、电池等行业部分企业的镍资源直接回收自用外,国内回收的再生废杂镍也仅在1.5万吨金属量左右。随着镍价的回落和在不锈钢生产中镍生铁代替部分废不锈钢,近年来,国内镍回收行业规模呈现下降的趋势。

从我国镍资源的供给上看,我国镍资源供给主要由两个部分组成,一部分是原生镍供应,约占整体份额的72.9%,另一部分来自再生镍市场,约占市场份额的三成(27.1%)。CRU就预计,至2021年,我国再生镍使用量将达到35.4万吨,较2016年22.5万吨的使用量提高超过57%。

与其他金属回收行业类似,再生镍在我国的发展仍有一些问题存在,如:回收体系的不完善,规模化处理程度不高等。需要国家相关部门出面对包括废旧镍资源在内的再生资源的回收加以规范,推动资源回收行业的发展。

但从发展趋势上看,作为城市矿山中的重要资源,未来,再生镍在我国的发展空间还是比较巨大的。

5、中国不锈钢市场,特别是奥氏体不锈钢的产量增长,将支撑中国乃至全球对镍资源需求保持旺盛

2016年,随着中国经济的向好发展,中国钢铁工业触底反弹,带动全球大宗商品市场向上恢复。中国不锈钢的产量在2015年略有下降后,2016年同比上升了近16%,带动全球不锈钢产量自2010年后首次增幅超过10%。2016年,全球不锈钢粗钢产量为4490万吨。其中,中国不锈粗钢产量为2494万吨,全球产量占比由2015年的52.9%增至2016年的55.5%,自2014年以来连续三年产量占比超过全球的50%。

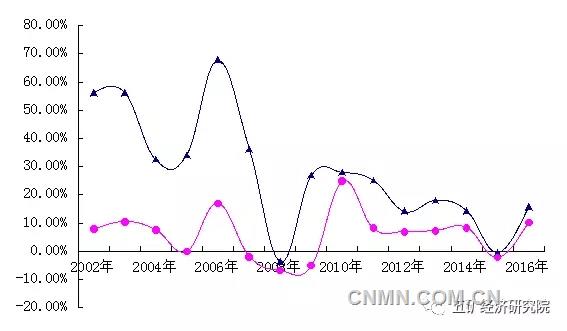

图3 2002年-2016年中国vs全球不锈钢同比增长对照

数据来源:五矿经济研究院

由于不锈钢产品以奥氏体不锈钢(300系为代表)占比较大,自1913年问世以来,奥氏体不锈钢的生产量和使用量约占不锈钢总产量及用量的70%以上。奥氏体不锈钢的原理决定了对镍的用量比例,其产量的增加使得对镍的需求好转,推动镍价在2016年下半年后逐渐缓慢向上恢复。

根据经研院计算,未来5年内,奥氏体不锈钢季度平均产量将由800万吨/季度上升至1100万吨/季度的水平。其中,中国的贡献将超过50%。按照2016年中国的不锈钢产量2494万吨计算,预计需求镍金属量超过150万吨,带动了镍价的走出上行态势。2017年,中国不锈钢产量预计将达到或超过2550万吨,对镍的需求仍将保持旺盛,进一步带动镍价的继续回升。

6、中国新能源领域对电池材料的强劲需求将成为镍消费的新动力,推动镍需求的增长

电池行业中,镍主要用于镍镉电池、镍氢电池和锂电池的生产。电池领域中的镍的需求主要来自生产电池的主要原料之一---硫酸镍。镍决定了电池的容量,在高能量密度电池方面需求更大,其作用主要在于提高电池的能量密度并降低电池的生产成本,提高产品市场竞争能力。近年来,随着新能源领域的发展,新能源汽车、动力电池等行业的迅速发展,用于新能源汽车电池的硫酸镍的数量不断增加。

嘉能可就曾预计,全球电动汽车的总产量如果可以占到全球汽车总产量的10%,汽车电池中镍的使用量就较目前数量增加400%。有行业预测数据表明,2017年-2019年,全球新能源汽车销量将分别为120万辆、180万辆和257万辆,对应全球硫酸镍的需求分别为49万吨、63万吨和80万吨。

另据市场消息,近期,全球最大的矿业公司必和必拓就批准了一项价值为4300万美元的建设项目,计划自2019年4月开始,在其镍冶炼厂生产相关硫酸镍产品,并希望借此机会将必和必拓的硫酸镍年产量扩大一倍,至年产硫酸镍20万吨。仅按数字计算,届时,必和必拓的硫酸镍产量将占全球需求市场总量的25%左右,势必使其成为世界最大的硫酸镍生产商。必和必拓的做法也表明,世界矿业巨头对电池用镍需求的看好。

由于中国对新能源汽车领域的投资旺盛,新能源对动力电池和三元材料的强劲需求将成为中国乃至全球对镍需求的另一增长点。据CRU预计,电池领域对镍的需求在2017年后的5年时间里,年需求增长率将达到或超过14%。依据这一数据计算,5年后的电池行业对镍需求量将是2016年的2倍以上。尤其是中国在全球新能源汽车和动力电池领域的引领作用,中国在电池行业对镍的需求增长将超过世界的平均速度。

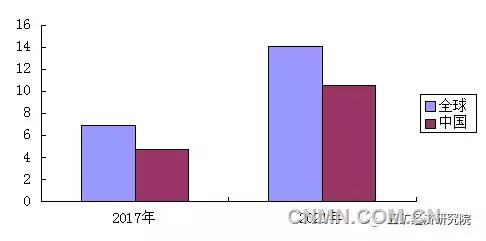

有预测数据显示,2017年,电动汽车对镍的需求大约在6.9万吨左右,约占2017年全年电池行业镍需求量的66%,而至2021年,占比数据或将达到75%-80%。这也推动电池行业成为届时全球镍消费的重点领域。CRU预计,2021年,电池行业对镍的消费需求将为14-15万吨(安泰科的预计数据是17-18万吨),较2016年增长近200%。其中,70%-75%以上的份额来自中国,如此计算,2021年后,中国电池消耗镍量将接近或超过11万吨,接近2016年镍在电池中的消耗量的2.5倍左右,高于全球的比例数字。

图4 2017年vs2021年全球新能源汽车电池镍消耗量对比 单位:万吨

数据来源:CRU、五矿经济研究院

中国将是拉动电池行业镍消费的主力军。2015年,锂电池用镍超过镍氢电池。预计,2017年中国三元动力电池在新能源汽车装备中的占比将达到50%,带动镍消费量1万吨,至2020年,中国三元动力电池占新能源汽车的比例将提高至80%,届时将带动镍消费量4.2万吨,而至2025年中国电池用镍量预计将达到14万吨,占镍整体消费量比例将提高至10%左右。

7、中国镍市场供需平衡分析

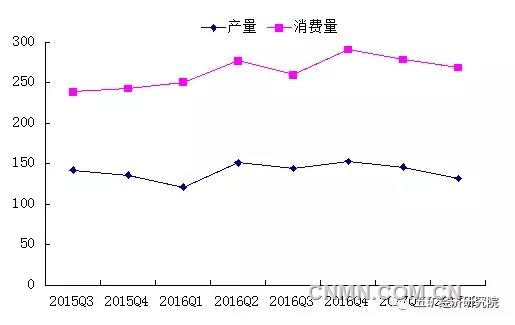

根据CRU调研数据显示,自2015第3季度起,从中国镍生产与消费的角度看,不考虑进口因素,中国供需缺口不断增加,至2017年2季度末,中国镍供给缺口达到13.7万吨。

图5 2015年3季度至2017年2季度中国镍供应缺口(不含进口) 单位:千吨

从海关进出口数据上看,2016年中国净进口含镍矿及其精矿和镍生铁等产品,折合镍金属量59.2万吨,即便如此,2016年4季度当季,中国镍依旧出现了1.4万吨的缺口。2017年1、2季度,中国镍供应缺口依然维持在1.3-1.4万吨水平。预计,2017年下半年,随着印尼和菲律宾镍供应的增加,中国镍供应的缺口或将有所减少,全年的镍供应缺口预计将在3.5-4万吨。

表2 2015年3季度-2017年2季度年中国镍金属净进口及供应缺口变化情况 单位:千吨

数据来源:中国海关总署、CRU、五矿经济研究院

预计,随着中国经济的复苏以及中国在新材料、新能源领域的不断开发与探索,中国对镍的需求还将保持旺盛。未来5年时间,中国引领全球镍金属走进供应偏紧的状态,中国市场对镍金属的需求,直接导致了未来一段时间全球镍金属供应的短缺持续存在。

据CRU的最新数据显示,自2017年后的5年内,中国的缺口(不含进口)或将在50-60万吨以上,而全球除中国外的其他国家的供应却将十分充足。但即便如此,仍然无法填补全球镍缺口,而这一缺口恰是由于中国对镍的强劲需求导致。预计,全球的镍金属的缺口在未来几年均将保持在5万吨左右水平,从而将导致全球镍库存量逐年下降。

表3 2016年-2021年中国镍金属供需平衡统计及预测 单位:千吨

数据来源:CRU、安泰科

从镍的供需平衡上看,中国未来镍的增长将带动全球镍价的恢复,并使全球自2017年后,连续5年镍供应出现缺口。从生产消费差上看,在未来5年内,每年中国的缺口都将保持50-60万吨,即便按2016年中国镍金属净进口59.2万吨计算,2019年后,中国的镍金属仍将存在5-10万吨以上的缺口。

8、2017-2021年镍价格走势预测

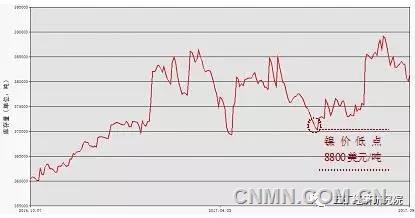

从2017年以来的大宗商品市场表现上看,由于中国经济的整体偏好,LME商品除镍金属外,其他金属均随中国经济的好转而大幅好转,从2016年1月以来的数据上看,镍价虽有恢复,但上行幅度远落后于LME其他商品的平均值。镍价变化幅度与其他金属的平均值变化幅度相比较,还有逐渐被拉大的趋势。从这一点上看,镍价的恢复尚需时日。

图6 2016-2021年LME镍与其他基本金属价格变化对比 单位:美元/吨

数据来源:CRU

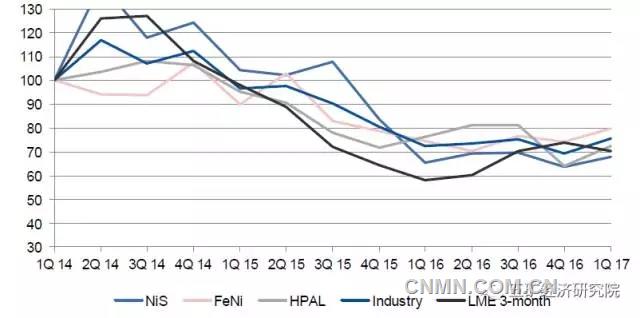

由于近年来镍价始终处于低迷状态,各镍金属生产商均在努力降低成本,以求在较低的市场价格中竞争并生存。根据CRU的调研数据显示,按照2014年1月的行业成本为基数(值设为100),目前,全球硫化镍、镍生铁、HPAL以及行业平均成本均在其70-80分位水平。

图7 2014年-2017年1季度镍生产行业成本水平 单位:美元/吨

数据来源:CRU

根据CRU统计的全球镍金属生产模型分析,如果镍价停留在9000美元/吨水平,全球将近62%的镍金属生产企业将处于亏损的状态。

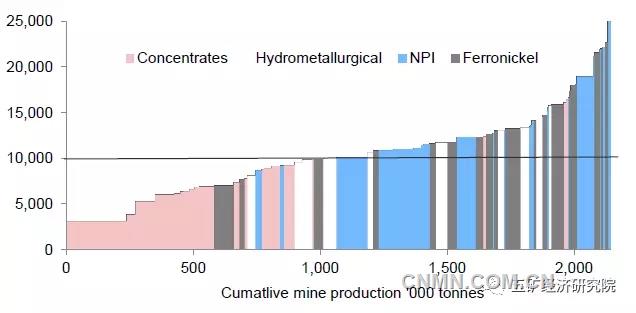

借鉴CRU的全球矿山生产成本统计模型,经研院按价格成本百分位分析法,制作了基于2016年在产矿山生产数据的40、60、80百分位线,根据分析得出,2016年全球镍矿的25分位线为8600美元/吨,40分位价格水平为9100美元/吨,60分位价格水平为11100美元/吨,80分位价格水平为12600美元/吨,具体如下图所示。而据行业统计,全球镍生铁的平均生产成本线为13000美元/吨。

图8 全球镍金属生产成本模型 单位:美元/吨

数据来源:CRU、五矿经济研究院

由上图可以看出,当镍价达到或超过12600美元/吨水平后,大量镍生铁和高成本NPI的释放会使得市场供给大幅增加,因此,此价格位置也是今后镍价上行的阻力位之一。

对于镍价走势,CRU给出的预测是,由于镍供应端的持续缺口,镍库存的降低也将成为趋势,但过程将十分缓慢,并不支持镍价在短时期内迅速上扬,镍价或将呈现出缓慢震荡偏强的态势。CRU预计,镍价将由2017年后缓慢向上恢复,至2020年前后成功突破12000美元/吨,并上行至80分位线之上的12910美元/吨;而2021年镍价或将因供需缺口增大等原因上升至14000美元/吨附近。

图9 2015年-2021年CRU全球镍价预测 单位:美元/吨

数据来源:CRU

安泰科对镍价的预测略高于CRU,其给出的2017年的镍平均价格为9900美元/吨。

澳新银行给出的预测数据较为乐观,该机构认为,2020年的镍价或将达到15250美元/吨,对于2017-2020年的镍均价,澳新银行的数据分别为:10380美元/吨、12190美元/吨、14440美元/吨和15250美元/吨。

诺里尔斯克(俄镍)镍业对2017年的市场持看平态度,并预计自2017年下半年,镍价将随着中国不锈钢行业对原料的需求增长而逐渐恢复。

嘉能可也在年报中认为,中国不锈钢市场的向好发展和新能源汽车对电池的需求将推动镍价向上发展。

经研院认为,镍价经过了较长时期的底部震荡,在中国经济面向好发展以及中国钢铁工业较长时期的慢牛行情的带动下,镍价或将自2017年下半年开始逐渐走出底部震荡区域并恢复向上攀升。但由于镍的下游以不锈钢为绝对主要的消费领域,即便电池的需求会带动镍的增长,但电池在镍需求中的占比较小,难以左右市场的行情走势,因此,镍的价格短期内难有大的突破。这从2016年10月份以来的LME镍库存中也能得到些许结论,当镍库存上行时,对应的是市场空头势力增强,镍价则向下运行。

图10 2016年10月以来LME每日镍库存变化 单位:吨

数据来源:五矿信息港

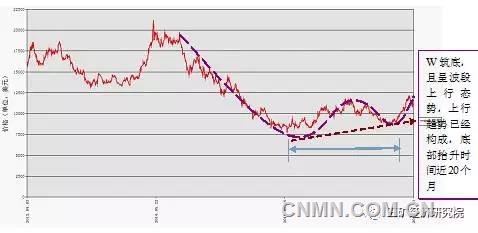

但从2012年以来的镍价的长期曲线上看,在经历了从2014年下半年开始的长时期价格下滑后,镍价自2016年1月开始筑底并尝试反弹,截至2017年7月,镍价经过历时近20个月的底部修复,已经完成了“W”型的筑底过程。长期价格走势曲线已经成功修复,未来镍的价格走势将缓慢波段向上运行。

图11 2012年9月-2017年9月LME镍价走势 单位:美元/吨

数据来源:五矿信息港

综上分析,由于镍的主要下游消费领域是不锈钢,因此未来5年内,镍价的行情或跟随全球钢铁行业的变化曲线发展,成为与钢铁较为匹配的缓慢的“牛市”行情,但由于新能源电池的刺激作用,镍的总体势头看好。

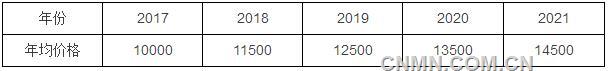

由此,经研院预计,2017-2018年,镍价将在11000-12000区间震荡并多次下探谋求市场面的支撑;2018-2019年,镍价或因电池需求的带动而上行至12600美元/吨的80分位线并在次谋求在供给增大后的实际市场需求的支点;如果支撑较为有力,2020-2021年,镍价或将上行至13000美元/吨(全球NPI平均生产成本)以上,至14500美元/吨水平,但突破15000元的高位的可能性不大。具体预测数字如下表所示。

表4 2017年-2020年镍价格预测表 单位:美元/吨

数据来源:五矿经济研究院